Samtidigt som användningen av kryptovaluta i Sverige börjar växa, ligger nationen fortfarande något efter resten av världen när det kommer till adoption; vilket ligger på 7% ägande jämfört med det globala genomsnittet på 14%. Detta delvis på grund av bristen på ramverk och bestämd kryptolagstiftning inom landet. Med det sagt har Skatteverket börjat bana väg genom att skapa kryptospecifika skatteregler, vilket potentiellt kan uppmuntra högre nivåer av antagande inom landet. Svenska skattebetalare måste vara medvetna om dessa viktiga skatteregler för att kunna redovisa sina kryptovalutaskatter korrekt.

Denna utförliga guide kommer att förklara allt om Skatteverkets klassificering av kryptovalutor, skattebehandlingen av kryptovalutor och relaterade aktiviteter i Sverige, samt hur svenska kryptovalutahandlare och investerare kan redovisa sina skatter med Crypto Tax Calculator.

Beskattas krypto i Sverige?

Det korta svaret är ja, kryptovalutor beskattas i Sverige. Under 2018 slog Högsta förvaltningsdomstolen fast att Bitcoin och kryptovalutor kommer att ha olika konsekvenser för beskattning för utländska valutor, aktier och andelar. Skatteverket behandlar kryptovalutor som "andra tillgångar" och är föremål för tre olika typer av skatter:

Kapitalvinster Arbetsinkomstskatt Ränteinkomstskatt

Det är viktigt att förstå de olika typerna av aktiviteter med kryptovaluta (t.ex. handel, mining, staking, etc...) och skattekonsekvenserna för varje scenario.

När är sista dagen för att rapportera mina kryptoskatter i Sverige?

Skatteåret i Sverige sträcker sig från 1 januari till 31 december, med e-tjänster som vanligtvis öppnar den 15 mars det givna beskattningsåret. Sista deklarationsdag är den 2 maj.

Om du skulle behöva ansöka om förlängning kan du göra detta via "Mina sidor" med din svenska e-legitimation. De flesta förlängningar kommer att gälla till den 16 maj, men i vissa speciella fall kan du kanske förlänga den i en hel månad (fram till den 31 maj).

| Artikel | Datum |

|---|---|

| Skatteårsperiod | 1 januari - 31 december |

| Skatteportalen på nätet öppnas | 15 mars |

| Sista anmälningsdag | 2 maj |

| Förlängning av anmälningsdag | 16 maj ELLER 31 maj (beroende på ditt fall) |

Känner Skatteverket till mitt kryptoinnehav?

Trots den vanliga uppfattningen är kryptovaluta extremt lätt att spåra och är inte så anonym som många tror. På grund av mycket striktare regler kring kryptovalutabörser och investeringar i digitala tillgångar kräver nästan alla börser att användare fyller i en KYC "Know-Your-Customer" ("känn din kund") identifieringsapplikation innan kontot kan användas för att köpa krypto. Om du har anmält dig till någon börs som krävde denna kontroll, är det högst troligt att Skatteverket har ditt användarregister från den börsen. Uttag till externa plånböcker spåras också, och det är en enkel process att följa pengaspåret från ett börskonto till externa plånböcker på grund av tillgången på data på offentliga blockkedjor.

Europeiska unionens sjätte direktiv mot penningtvätt innebär att alla företag som tillhandahåller finansiella tjänster till kunder eller andra företag måste följa striktare regler för kundidentifiering. Detta direktiv innebär också att data görs tillgängliga mellan EU:s medlemsländer, så att registrera sig vid en börs i ett annat EU-land innebär inte att Skatteverket inte kommer att kunna få tillgång till dina uppgifter.

EU-kommissionens föreslagna direktiv om administrationssamarbete (DAC8) är ett steg mot striktare reglering av ägande och handel med kryptovalutor. Den föreslagna uppdateringen kommer sannolikt att träda i kraft under de kommande 12 månaderna, vilket ökar tillgängligheten av data om kryptovalutaägare för finansiella myndigheter i EU:s medlemsländer för att ta kunna hantera skatteflykt eller bedrägerier. När detta träder i kraft kan DAC8 tillåta Skatteverket att specifikt söka upp om en person äger kryptovaluta, samt annan information såsom innehav, transaktionshistorik och uttagsadresser.

Vad händer om jag inte rapporterar mina kryptoskatter?

Beroende på omständigheterna och tidsperioderna, om du underlåter att rapportera dina kryptoskatter eller lämnar otillräckliga/felaktiga uppgifter, kan Skatteverket utdöma ett vite på upp till 40 % av de undandragna skatterna, utöver den normala skattesatsen. Det vill säga att du skulle behöva betala rätt skattebelopp OCH upp till ytterligare 40 % av beloppet du undandragit. Under vissa extrema omständigheter kan svenska skattebetalare bli föremål för åtal och riskera upp till 6 års fängelse (beroende på hur allvarlig skatteflykten är). Skatteverket ser skatteflykt som ett mycket allvarligt brott och som tidigare nämnts är det högst troligt att de har tillgång till data om individer som har KYC (kundindentifiering) på en centraliserad börs. Därmed rekommenderar vi starkt att investerare garanterar att de har tillämpat rätt skattesats på sina kryptotransaktioner och anger sina skatter korrekt.

Hur beskattar Skatteverket krypto?

Som tidigare nämnts är kryptoaktiviteter föremål för 3 olika typer av skatter – kapitalvinster, arbetsinkomster eller ränteinkomster. Nedan kommer vi att behandla de olika scenarierna och skattesatserna.

Kapitalvinster

Kryptovalutor betraktas som kapitaltillgångar och leder till Reavinstskatt i Sverige. De följande aktiviteterna är föremål för kapitalvinster:

- Försäljning av krypto för svenska kronor eller annan fiatvaluta (USD, EUR, etc)

- Handel med krypto för krypto (t.ex.: BTC → ETH)

- Betalning för varor eller tjänster med krypto

- ICOs (Initial Coin Offerings) finansiering av kryptoprojekt

- Handels-/överföringsavgifter

- Utlåning av krypto

- Marginalhandel

- Terminer / Derivathandel

- Handel med NFT

- Likviditetspooler

Exempel:

-

Låt oss anta att John köpte Bitcoin två gånger. Första gången köpte han 0,1 BTC för 100 000 kr och sedan 0,3 BTC för 200 000 kr. Han har alltså köpt 0,4 BTC för 300 000 kr.

-

Därefter säljer han 0.2 BTC för 220,000 kr. a. Hans genomsnittliga kostnadsbas för denna försäljning är 0,2 / 0,4 * 300 000 kr = 150 000 kr.

-

Hans nettoreavinst: 220 000 kr - 150 000 kr = 70 000 kr.

| Typ | Datum | Belopp | Pris | Kostnadsbas | Vinst/Förlust |

|---|---|---|---|---|---|

| Köp | 01-01-2022 | 0.1 BTC | 100,000 kr | 100,000 kr | |

| Köp | 13-03-2022 | 0.3 BTC | 200,000 kr | 200,000 kr | |

| Sälj | 28-10-2022 | 0.2 BTC | 220,000 kr | 150,000 kr | 70,000 kr |

Kapitalinkomstskatt

Kapitaltillgångar beskattas med en schablonbeskattning på 30 %, med endast 70 % av förlusterna som får användas för att kvitta vinster (enligt 52 kap. i den svenska inkomstskattelagen):

Bitcoin kan inte vara en så kallad personlig tillgång, vilket innebär att omkostnadsbeloppet ska beräknas enligt den såkallade genomsnittsmetoden och att 70 procent av en förlust får dras av.

Med andra ord, dina nettoreavinster = kapitalvinster - 70% av förlusterna.

Det ovanstående informerar oss också att vi måste använda medelkostnadsmetoden för att beräkna kostnadsbasen för den avyttrade tillgången. Detta kan beräknas genom att lägga samman den totala kostnadsbasen för ett specifikt mynt och sedan dividera det med det totala antalet köpta mynt.

Till exempel:

| Datum | Handel | Pris | Saldo | Kostnadsbasis | Intäkter | Vinst (Förlust) |

|---|---|---|---|---|---|---|

| 1:a Jan | Köp 1 BTC | 3,000 | 1 | 3,000 | - | - |

| 3:e Feb | Köp 1 BTC | 6,000 | 2 | 6,000 | - | - |

| 4:e Jun | Köp 1 BTC | 2,000 | 3 | 2,000 | - | - |

| 6:e Aug | Sälj 1 BTC | 4,500 | 2 | 3,666.67 | 4,500 | 833.33 |

I tabellen ovan säljer vi en BTC som tilldelas den genomsnittliga kostnadsbasen för de 3 tidigare köpen. Detta beräknas genom att lägga till kostnadsbasen för varje BTC (12 000) och sedan dividera med antalet ägda BTC (11 000 ÷ 3) för att ge en kostnadsbas på (3 666,67). När den säljs för 4 500 är vinsten på denna BTC 833,33.

Arbetsinkomst

Verksamhet för arbetsinkomst inkluderar:

- Mining

- Belöningar (t.ex., värvningar)

- Inkomst (t.ex., lön, frilansande)

- Skapa och sälja NFT

Du kommer att beskattas (som arbetsinkomst) enligt värdet av intäkterna i din lokala valuta den dag du fick kryptovalutan. Men om du väljer att behålla den krypton och sälja den vid ett senare tillfälle, kommer du att få betala kapitalvinstskatt med kostnadsbasen lika med det belopp du deklarerat i inkomst.

Exempel:

- Låt oss anta att du tjänar 10 ETH i lön som var värda 100 000 kr, som du sedan deklarerar som föremål för inkomstskatt när du fått ETH.

- Två månader senare säljer du 10 ETH för 150 000 kr.

- Du kommer att ha gjort en vinst på 150 000 kr - 100 000 kr = 50 000 kr som är föremål för kapitalvinster.

Skattesats för Arbetsinkomst

Det finns två typer av arbetsinkomstskatt i Sverige:

-

Nationell inkomstskatt

-

Kommunal inkomstskatt

OBS: detta varierar mellan olika kommuner i Sverige

När din inkomst överstiger 540 700 kr, inträder den nationella inkomstskatten:

| Beskattningsbar inkomst (kr) | Nationell Inkomstskatt (%) | Kommunal Inkomstskatt* (%) |

|---|---|---|

| Från 0 - 540,700 | 0 | 32 |

| 540,700 + | 20 | 32 |

*genomsnittlig kommunal skattesats

Källa: PricewaterhouseCoopers

Ränteinkomstskatt

Interest income activities include receiving crypto in the form of:

- Loan interest

- Staking rewards

Skattesats Ränteinkomst

Ränteinkomst beskattas med en schablonbeskattning på 30 %. Till skillnad från kapitalinkomst där förlusterna kan användas för att kvitta vinster med endast 70 %, kommer eventuella förluster från ränteintäkter att vara helt avdragsgilla.

För att beräkna din ränteinkomstskatt, summera helt enkelt den totala inkomsten från dina låneräntor och belöningsaktiviteter.

Hur beskattas airdrops?

Skatteverket har inte gett fullständig vägledning om hur airdrops ska beskattas så det bästa är att prata med en skatteexpert om detta.

Ej skattepliktiga kryptotransaktioner i Sverige

I enlighet med skatteregler i andra länder, betraktas följande aktiviteter som ej skattepliktiga händelser. Var dock noga med att läsa igenom fallen nedan eftersom vissa scenarier har små nyanser i sin skattebehandling.

Överföringar av krypto mellan plånböcker

- Att flytta ditt krypto mellan dina egna plånböcker och börser är inte en skattepliktig händelse. Endast övergångsavgiften är skattepliktig - för mer om detta, läs gärna här.

Förlorad / stulen krypto

- Även om du inte behöver betala skatt på krypto som du har förlorat eller blivit stulen, kan du tyvärr inte kvitta bort den förlorade eller stulna krypton mot dina vinster.

Skänka / ta emot krypto

- Att ge krypto är ej skattepliktigt men du kan inte dra av detta från din vinst (likt förlorad / stulen krypto).

- Aktiviteten att ta emot krypto är inte heller skattepliktig tills du faktiskt säljer den. Priset som personen som gav dig krypton köpte krypton för kommer att vara kostnadsbasen som du behöver använda när du säljer krypton. Helst av allt skulle du vilja att de skickar ett kvitto eller bevis på köp av den skänkta krypton.

Att donera krypto

- I likhet med att skänka krypto är donerad krypto inte skattepliktigt och inte heller avdragsgillt (till skillnad från vissa andra länder där det är avdragsgillt). För att en donation ska vara skattemässigt avdragsgill i Sverige måste donationen ges i form av en valuta (medan Skatteverket inte anser att krypto är en sådan).

Forkar / Gafflar

- En fork/gaffel i krypto är i huvudsak när det sker en förändring i protokollet, vilket vanligtvis leder till en ny version av myntet. Liksom en airdrop betraktas en hårdgaffel som en gåva från den nya blockkedjegaffeln och beskattas bara när du säljer den - med en kostnadsbas på noll.

Håll koll på din transaktionshistorik

Det är viktigt att hålla reda på din fullständiga transaktionshistorik för att se till att du har beräknat din skattedeklaration korrekt, men också om du blir granskad av Skattverket efter att ha lämnat in din skatt.

Skatteverket kan be om följande register:

- Transaktionshistorik datum och tidsstämplar

- Lista över kryptovalutor som handlas

- Mängder omsatta kryptovalutor och värde i kronor vid transaktionstillfället

- Typer av transaktioner

- Register från börser och plånboksadresser

Om du inte sparar register över dina data och du förlorar åtkomst till en börs/plånbok du handlade på (oavsett om det är på grund av att börsen stängs av eller om du har tappat bort dina kryptonycklar), kommer du att ha problem med att lämna in en korrekt skattedeklaration med saknade data.

För att undvika situationer som denna är det bäst att ha regelbundna säkerhetskopior av din transaktionshistorik eller så kan du använda en skattemjukvara för kryptovaluta som Crypto Tax Calculator för att samla alla dina data och skatterapporter på ett ställe.

Hur deklarerar man kryptoskatter i Sverige?

När du väl har beräknat dina kryptoskatter manuellt, med en revisor eller med hjälp av Crypto Tax Calculator-appen, måste du deklarera dina kapitalvinster, arbetsinkomster och ränteskatter på nätet eller via post.

Deklarera kapitalvinstskatt

Du finns 3 olika sätt att deklarera din kapitalvinstskatt:

- Rapportera dina kryptoskatter i avsnitt D i K4-skatteformuläret med hjälp av en pappersblankett och skriv ut den och skicka den till Skatteverket

- Fyll i K4-formuläret manuellt på Skatteverkets onlineportal

- Ladda upp SRU-filer (Standardiserad Räkenskaps Utdrag) till onlineportalen som automatiskt fyller i K4-formuläret

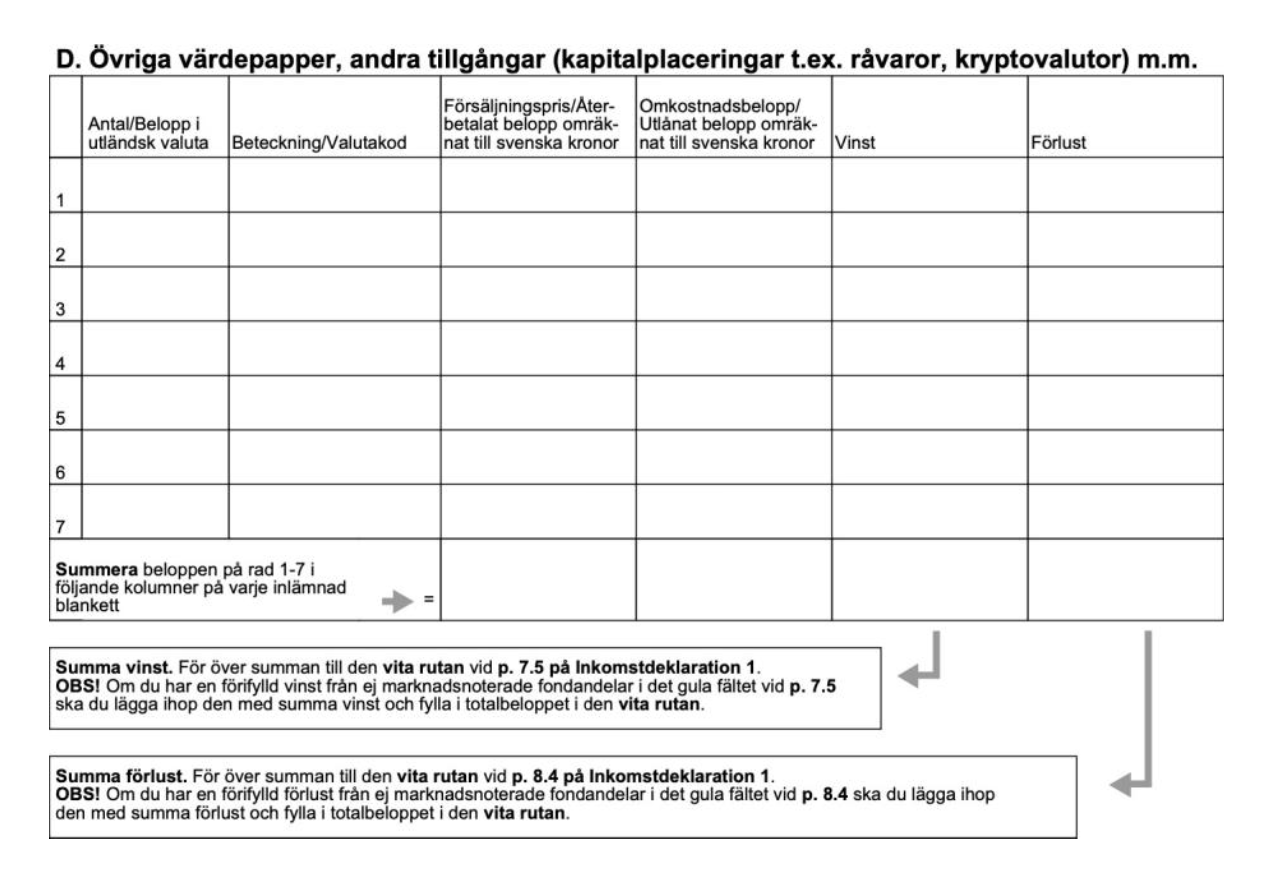

Vad är K4-skatteformuläret?

- Det är här alla vinster och förluster måste rapporteras

- Det finns 6 kolumner:

- Antal/Belopp i utländsk valuta: Antalet mynt/token som såldes

- Beteckning/Valutakod: Tickersymbol för mynt/token

- Försäljningspris: Det totala försäljningspriset eller intäkterna från att ha sålt kryptovalutan

- Omkostnadsbelopp: Den totala kostnadsbasen för den avyttrade kryptovalutan

- Vinst: Totala vinster sammanfattade för varje enskild kryptovaluta

- Förlust: Totala förluster sammanfattade för varje enskild kryptovaluta

Så här ser avsnitt D i K4-formuläret ut:

Deklarera arbetsinkomstskatt

Du redovisar både kapitalvinst och inkomst i samma deklaration.

- Lön:

- Detta borde redan ha deklarerats av din arbetsgivare men om de inte har rapporterat det kan du gå till Ändra (på K4-formuläret under avsnitt D) och ange värdet på inkomsten du fått.

- Belöningar/Mining:

- Du kommer att behöva fylla i ett T2-formulär som finns i onlineportalen genom att navigera till Bilagor > Inkomst av hobby, internetinkomster m.m. (T2).

Deklarera ränteinkomstskatt

Du måste lägga till din totala ränteinkomster i avsnitt 7.2. Detta kan göras genom att följa instruktionerna nedan:

- Logga in på din onlineportal och gå till Ändra. Klicka på rullgardinsmenyn och välj 7.2 Ränteinkomster, utdelningar m.m.

- Lägg till din kryptoränteinkomst till din nuvarande räntesumma för att få din nya summa och fyll i den.

- Klicka på Spara och gå sedan tillbaka till föregående sida Ändra.

- Välj 17. Övriga upplysningar och beskriv typen av ränteinkomst (t.ex. insatsbelöning, låneränta etc).

Hur Crypto Tax Calculator kan hjälpa?

Att manuellt underhålla register över allt ovan låter inte så kul, eller hur? Spoiler: det är det inte. Det är där vi kommer in! Vår programvara för beräkning av kryptoskatt kan hjälpa dig att sammanställa dina kryptotransaktionsdata för att hjälpa dig att beräkna eventuella vinster, förluster, inkomster och/eller utgifter. Som en extra bonus har vi arbetat med skatteexperter från Sverige för att säkerställa att vår plattform följer din regions riktlinjer.

När du har importerat all din data för att skapa en fullständig översikt över din handelshistorik kommer du att bli ombedd att stämma av eventuella utestående rader. När de har stämts av har du möjlighet att ladda ner rapporter som visar dessa värden tydligt. Dessa rapporter och den information som ingår ger dig de belopp som behövs för att fylla i din årliga deklaration till Skatteverket.

Patrick has been in the crypto industry for the last 7 years and is passionate about sharing his knowledge and experience in web3. Patrick has also covered the crypto space for Forbes Advisor, Canstar and The Chainsaw.